Преждевременное замедление |

16.02.2012

ИГОРЬ Березин

Партнер консалтинговой компании Semperia M&S

Ведущий эксперт исследовательского холдинга Romir

Президент Гильдии Маркетологов

Итоги 11-го ежегодного опроса Гильдии Маркетологов

30 декабря 2011 года Гильдия Маркетологов завершила очередной – одиннадцатый Ежегодный опрос «О развитии рынка маркетинговых услуг в России». Опрос проходил при поддержке Российской Ассоциации Маркетинговых Услуг (РАМУ), Российской Ассоциации Маркетинга (РАМ) и СОМАР. В нем приняли участие 280 экспертов из 69 городов, в т.ч. – 126 из Москвы. Треть экспертов (31%) являются руководителями (или заместителями руководителей) компаний. Четверть (25%) – руководители службы или отдела маркетинга. 15% - руководители других подразделений, 15% - специалисты отделов маркетинга, 4% - консультанты. Более четверти экспертов (28%) представляют крупные компании, 35% – средние и 37% – небольшие. Почти половина экспертов работает в сфере рекламы, маркетингового консалтинга и исследований рынка; более половины – в торговле (17%), производстве (20%) и сфере услуг (23%). Средний возраст эксперта составляет 36,5 лет, что на 2-2,5 года больше, чем в 2006-2010 гг. Средний стаж работы в маркетинге – 9,5 лет, что на 1,5-2 года превышает значение предыдущих лет. Средний срок работы по актуальному месту занятости – 4,5 года, что превышает предыдущие значения всего на 0,5-1 год.

В каждой шестой компании (16,5%), чьи представители участвовали в нашем опросе, в конце 2011-го года не было подразделения маркетинга. В конце 2006-го года показатель был на уровне 12%. Половина экспертов, которые заявили об отсутствии отдела маркетинга в их компаниях, сказали, что ранее такое подразделение было, но теперь – упразднено. И лишь в двух компаниях отдел маркетинга появился в 2011-м году. В 2010-м году о появлении нового отдела маркетинга в их компаниях заявили 12 экспертов. Нет отдела маркетинга в 26% небольших компаний, в 9% средних по размеру, и в 12% крупных организаций.

У половины компаний (в которых работают наши эксперты) отдел маркетинга небольшой – не превышает пяти человек. И лишь в 12% компаний в данном подразделении трудится более 20 человек. Средний размер отдела маркетинга (по тем компаниям, в которых он есть) – 9 человек. Конечно, размер отдела маркетинга тесно коррелирует с размером компании. В небольших компаниях в отделе маркетинга трудится в среднем пять человек. В средних по размеру компаниях в отделе маркетинга работают девять человек. В крупных компаниях отдел маркетинга состоит в среднем из 13 сотрудников.

Изменения в маркетинговых подразделениях

Вопреки расхожему представлению о том, что с началом экономического кризиса в России отделы и специалисты, отвечающие за маркетинг, попали под тотальное сокращение, наше исследование показывает куда более оптимистичную картину. Даже в наиболее тяжелом 2009-м году около половины участников исследования заявили, что в их компаниях никаких изменений численного состава в подразделениях маркетинга не произошло. В каждой четвертой компании (24%) служба / отдел маркетинга даже пополнились новыми (дополнительными) сотрудниками, причем – в каждой восьмой компании пополнение было весьма значительным. И лишь в одной из пяти компаний (20%) имело место сокращение маркетингового персонала; в каждой десятой – значительное. При этом надо понимать, что при такой малочисленной маркетинговой службе прием или увольнение даже двух сотрудников уже ведет к существенному изменению списочной численности персонала.

В 2010-м году рост числа сотрудников в маркетинговых отделах был отмечен уже в каждой третьей (31%) компании, а сокращение – только в 9%. «Значительное сокращение» - только в 3% компаний, а «значительный рост» - в 16% (каждой шестой). Это позволило нам сделать вывод о начале «восстановительного» роста «популяции» российских маркетологов уже во второй половине 2010-го года.

В 2011-м году тенденция продолжилась. Опять рост количества сотрудников отдела маркетинга был отмечен в 31% компаний (в половине из них – «значительный рост»), а сокращение сотрудников отметили только в 6% компаний. Интересно, что по крупным компаниям баланс даже лучше, чем по средним и небольшим: 37% представителей крупных компаний отметили рост числа сотрудников службы маркетинга и только 5% - сокращение.

Таким образом, мы констатируем, что если сокращение сотрудников в службах / отделах маркетинга производственных, торговых и сервисных компаний и имело место в конце 2008-го – первой половине 2009-го года, то к концу 2011-го года оно уже было полностью преодолено, и занятость специалистов по маркетингу превысила докризисный уровень.

Маркетинговые бюджеты

2009-й год стал весьма «тощим» в смысле расходов на маркетинг и рекламу. Рекламный рынок просел на 20-25% в рублях и на 35-40% - если пересчитывать на доллары США. Сокращение маркетинговых бюджетов (без учета расходов на рекламу) было не столь драматичным – в пределах 5-10% (в рублях) и 20-25% (в долларах).

Но, уже в конце 2009-го года ожидания на 2010-й год относительно динамики маркетинговых бюджетов стали весьма оптимистичными. Более половины экспертов тогда предсказывали рост маркетинговых бюджетов своих компаний. Причем, каждый девятый эксперт (11%) предсказывал «значительный рост» – на 50% и более. И лишь в 9% экспертов говорили тогда о возможном сокращении маркетинговых бюджетов в 2010-м году.

В общем, на основании данных нашего опроса можно было прогнозировать, что в целом по кругу компаний – участников исследования ожидается рост маркетинговых бюджетов в 2010-м году на 16% (в рублях) по сравнению с 2009-м годом. И этот прогноз почти в точности оправдался. Рост маркетингового бюджета своей компании в 2010-м году отметили 47% экспертов, в т.ч. – 10% - «рост значительный» - на 50% и более. Сокращение бюджета произошло в 14% компаний. Средний, не взвешенный показатель роста маркетинговых бюджетов можно оценить на уровне +13% к 2009-му году. Что примерно соответствует показателю номинального роста ВВП и оборота розничной торговли. Это, конечно, довольно скромно. Особенно – по сравнению с пока еще не забытыми показателями 2004-2007-го годов, зашкаливавшими за 25-30% номинального роста. Но, к тем цифрам нашим рынкам (и не только маркетинговых услуг) удастся вернуться еще очень не скоро. Если – вообще удастся в обозримой перспективе.

По крайней мере, на 2011-й год наши эксперты прогнозировали рост маркетинговых бюджетов в своих компаниях на уровне не выше 20%. Сокращения маркетинговых бюджетов в 2011-м году в своих копаниях опасались только 4% участников исследования – минимальный показатель за три года. А роста ожидали 64% экспертов, причем 35% - ждали весьма значительного роста. Реальность оказалась несколько скромнее. Рост был отмечен у 61% компаний, но значительный – только у 23%. В 8% компаний (а не в 4% как прогнозировалось) произошло снижение размеров маркетингового бюджета. Средний взвешенный показатель прироста маркетингового бюджета составил по 2011-му году 15% (в рублях). Возможно, именно это незначительное расхождение оценок по итогам года с ожиданиями, сформировавшимися в конце 2010-го, и вызвало некоторый пессимизм у наших экспертов. По крайней мере, об ожидании значительно увеличения маркетинговых бюджетов теперь (в конце 2011-го) завили только 21% участников. Еще 41% рассчитывают на небольшое увеличение маркетинговых бюджетов. И 6% опасаются сокращения маркетинговых бюджетов в 2012-м году. Взвешенный прогноз на 2012-й год по увеличению маркетинговых бюджетов составил +15% к 2011-му году.

Хочется обратить особое внимание на то, что и ожидания на 2012-й год и оценки по факту 2011-го и 2010-го годов по увеличению объемов маркетинговых бюджетов компаний существенно отстают от оценок (АКАР и РАМУ) по темпам роста рынков рекламы. Которые в 2010-м и 2011-м годах превышали 20-22% роста год к году. О причинах такого расхождения мы поговорим чуть позже.

Наши же данные свидетельствуют в пользу гипотезы о том, что рынки маркетинговых услуг (как и многие другие рынки, за исключением рынков высокотехнологичной и инновационной продукции, а также – сырьевых и продовольственных) вошли в стадию весьма умеренного, хочется надеяться – более сбалансированного и устойчивого роста. Однако, нельзя не заметить, что данная стадия наступила для большинства рынков маркетинговых услуг слишком рано. Они еще не успели развиться в достаточной степени, и снижение темпов их роста произошло задолго до достижения ими стадии зрелости. А это чревато консервацией сложившихся условий и пропорций, которое явно далеко от оптимальных. И уж точно не способствует инновационным прорывам и модернизационным рывкам, которые так необходимы сейчас всей российской экономике.

Маркетинговые исследования

В 2011-м году на рынке маркетинговых исследований не было таких ярких событий, как в 2010-м. Напомню, что тогда произошло сразу два знаковых события. Летом одна из крупнейших российских компаний «Бизнес Аналитика» объявила о сворачивании своего масштабного проекта по аудиту розничной торговли. А осенью еще одна российская компания из топовой десятки «Комкон» была продана международной исследовательской сети Synovate.

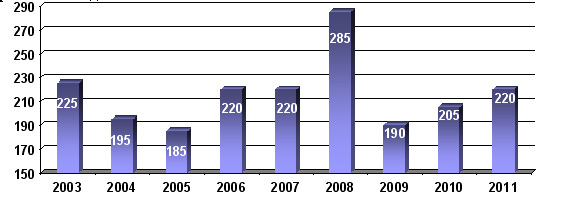

По мнению участников опроса в 2011-м году общее количество исследовательских компаний, работающих в России выросло на 7,5% и составило 220 организаций. Здесь будет уместно напомнить, что по нашим предудущим оценкам в 2009-м году очень сильно (на треть) сократилось количество исследовательских компаний реально работающих на рынке – см. Диаграмму 1. Ключевое слово здесь – реально. Иные справочники и «базы данных» содержат до 600 позиций, учитывающих различные фирмы, организации и трудовые коллективы (временные), заявляющие себя в качестве исследовательских. По количеству реально работающих компаний рынок маркетинговых исследований (по нашей оценке) вернулся к уровню 2006-2007 гг.

В общем можно сказать, что общее количество исследовательских компаний, работающих в России на протяжении последних десяти лет остается условно стабильным на уровне – «около 200-220» организаций. В «первом дивизионе», насчитывающем теперь только 6-8 крупных компаний ротация невысока и позапрошлый год являет скорее исключение, чем правило. Во «втором дивизионе» к которому могут быть причислены 30-40 средних по российским меркам компаний ротация может составлять 10-15% в год. А в «третьем дивизионе» состоящем из 160-180 небольших исследовательских коллективов ротация может составлять до 20-25% в год.

Диаграмма 1. Динамика изменения оценки числа реально работающих на рынке исследовательских компаний. 2003-2011 гг.

Источник: данные Ежегодного опроса Гильдии Маркетологов.

По взвешенной оценке наших экспертов объем рынка маркетинговых и социологических (они составляют не более 5% от общего объема) исследований в 2011-м году (также как и в 2010-м) вырос весьма незначительно – на 5%, и составил 315 млн. дол. – см. Диаграмму 2. Российский рынок маркетинговых исследований за 10 лет вырос в объеме почти в шесть раз. И достиг уровня 1% от объема мирового рынка маркетинговых исследований (по оценке ESOMAR). Это, конечно, существенно лучше, чем 0,3% 10 лет назад, но явно не соответствует ни доли России в мировом населении (2%), ни доле России в мировом ВВП (2,4%). У рынка сохраняется 2,5-кратный потенциал роста, но есть очень серьезные сомнения, что этот потенциал сможет реализоваться в ближайшие три года.

Говоря о причинах столь неутешительного развития событий на российском рынке маркетинговых исследований, хочется обратить внимание на два важных обстоятельства. Первое – как было отмечено выше, общие маркетинговые бюджеты компаний увеличивались в номинальном выражении в 2010-м и 2011-м году примерно на 15% в год. А вот расходы на рекламу, в частности на самую финансово емкую медийную рекламу – на 20-25% в год. Причем рост рекламных расходов не был связан с каким-то качественным ростом или повышением отдачи, а проистекает лишь из дефицита рекламных ресурсов и порождаемой им медиа-инфляцией, противостоять которой российские производители товаров и услуг не умеют. Соответственно, расходы по другим статьям маркетингового бюджета, если и увеличивались, то в существенно меньшей пропорции. Эта ситуация представляется нам крайне опасной, т.к. экономия на исследованиях, аналитике, оплате труда специалистов неизбежно ведет к снижению качества принимаемых маркетинговых решений. А это, в свою очередь, приводит к ослаблению позиций компаний (российских) в конкурентной борьбе.

Диаграмма 2. Динамика оценки объема рынка маркетинговых и социологических исследований. 2001-2011 гг. Млн. USD.

Источник: данные Ежегодного опроса Гильдии Маркетологов.

Второе обстоятельство – структура предложения на российском рынке маркетинговых исследований. Более половины рынка приходится на долю 5-6 крупных компаний, являющихся российскими подразделениями международных исследовательских групп. Они растут на российском рынке на 10-12% в год (в долларах и евро), и это их вполне устраивает. Эти темпы в два раза превышают темпы их роста на рынках Западной Европы и Северной Америки. А вот российские средние и небольшие исследовательские компании последние два года не только не растут в объемах (в целом), но и скорее всего – теряют свои позиции. Это связано с тем, что они не смогли противостоять навязанной им через систему тендеров жесткой ценовой конкуренции. К тому же в 2011-м году количество небольших компаний, работающих на российском рынке, увеличилось на 10%, а их совокупная доля в общем объеме рынка уменьшилась. В результате их средний годовой оборот, и без того маленький, сократился приблизительно на 10% - до 275 тысяч дол. в год. Результатом является «ценовая ловушка»: низкие цены на услуги исследовательских компаний позволяют поддерживать существование на грани рентабельности, но лишают ресурсов для разработки новых технологий, новых продуктов, повышения квалификации сотрудников и качества оказываемых услуг. В отсутствии новых продуктов и услуг с большой добавленной стоимостью аргументом в конкурентной борьбе остается низкая цена, и – круг замыкается.

И радикального улучшения ситуации в 2012-м году не предвидится. Более того, 20% экспертов, участвовавших в опросе Гильдии в конце 2011-го года, ожидают снижения объема рынка маркетинговых исследований в России в 2012-м году. В среднем – на 10%. Половина экспертов, все же рассчитывают на рост номинальных объемов рынка, но весьма скромный - 9-10%. Общий баланс, стало быть, положительный, но в пределах +3+5% годового роста.

А вот в конце 2010-го лишь один из шести (16,5%) участвовавших в нашем исследовании экспертов ожидал снижения объемов рынка маркетинговых исследований в 2011-м году. И более 60% прогнозировали рост рынка, в т.ч. 18% - «значительный рост». Взвешенный баланс давал 7-8% годового роста в долларах. Реальность оказалась еще скромнее, и это, конечно, не прибавило оптимизма нашим экспертам.

Маркетинговый консалтинг

Рынок маркетинговго консалтинга с начала 2009-го года испытывал разнонаправленные воздействия. С одной стороны – сокращение маркетинговых бюджетов, имевшее место в начале года, толкало платежеспособный спрос на услуги консультантов вниз. Особенно сильно это сказалось на доходах брендинговых агентств. С другой стороны, очевидное и весьма резкое изменение внешней среды и поведения потребителей объективно подталкивало руководство компаний как потребительского, так и промышленного секторов к обращению за помощью в определении новой стратегии к консультантам.

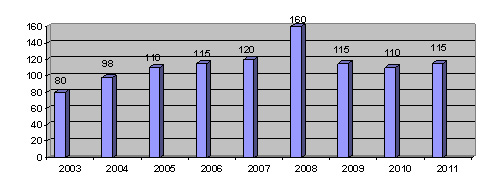

Продолжилось действие этих факторов и в 2010-2011-м годах. В результате оценки 2011-го года оказались очень близки к оценкам 2010-го и 2009-го гг. Количество реально работающих компаний, после резкого сокращения в 2009-м году стабилизировалось на уровне – «около 115» - см. диаграмму 3.

Здесь, как и в сфере исследований рынка, ключевым словом является - РЕАЛЬНО. Помимо фантомных компаний рынок маркетингового консалтинга частично покинули и те, для кого маркетинговый консалтинг не являлся профильной сферой деятельности: рекламные агентства, аудиторы, IT-консультанты и т.п. Благоразумно решившие в условиях кризиса и посткризисного умеренного роста сосредоточить усилия и ресурсы на своем основном бизнесе.

Диаграмма 3. Динамика изменения оценки числа реально работающих на рынке консалтинговых компаний. 2003-2011 гг.

Источник: данные Ежегодного опроса Гильдии Маркетологов.

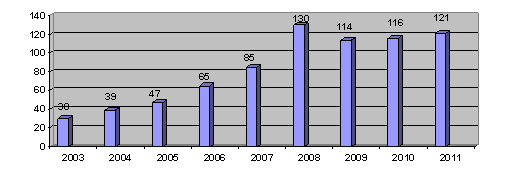

Объем рынка маркетингового консультирования в 2011-м году составил по оценке наших экспертов 121 млн. дол. Увеличившись по сравнению с 2010-м годом менее, чем на 5% - см. диаграмму 4. Как и прогнозировали эксперты в конце 2010-го года. Такой же скромный рост они прогнозируют и на 2012-й год. Ситуация на рынке маркетингового консалтинга в целом весьма схожа с ситуацией на рынке маркетинговых исследований. Наиболее востребованными направлениями консалтинга в 2012-м году, по мнению экспертов будут: консалтинг по вопросам работы с социальными сетями и по вопросам разработки маркетинговой стратегии и позиционирования.

Диаграмма 4. Динамика оценки объема рынка консалтинга по вопросам маркетинга и брендинга. 2002-2010 гг. Млн. USD.

Источник: данные Ежегодного опроса Гильдии Маркетологов.

|